子どもの20歳で「離婚する夫婦」の老後

人生100年時代、寿命が長い女性は独身、既婚にかかわらず、ほとんどが「おひとりさま老後」に。ひとりになってからの老後資金は「いくら必要? どう貯める?」をケース別に分析する。

■80代、90代をおひとりさまで生きる覚悟が必要

2040年には、女性の平均寿命は約90歳、男性は約83歳と予想され(内閣府「平成29年版高齢社会白書」)、ほとんどの女性がおひとりさまで老後を迎えることになる。

「今、寿命が延びて人生100年時代といわれています。60歳でリタイアしたら老後は40年。20歳から60歳まで働くとして、その間の40年と同じだけの老後が待っています」とファイナンシャルプランナーの國場弥生さん。

体力が衰える80代、90代をおひとりさまで過ごすとなると、人の手もお金も必要になるのが現実だ。それに備えるためには今から必要な老後資金を把握し、それを確保する資産運用や生活支出の見直しが必要。

「健康であることや助けてくれる人脈も、老後の安心には欠かせません。年を取るほど、医療にお金がかかる傾向がありますし、こまごまとしたサポートが必要なときに助けてくれる人がいなければ、お金を払ってサービスを受けるしかないからです」

さっそく、おひとりさまの老後のお金がどうなるのか、モデルケースごとのシミュレーションをチェックしてみよう。

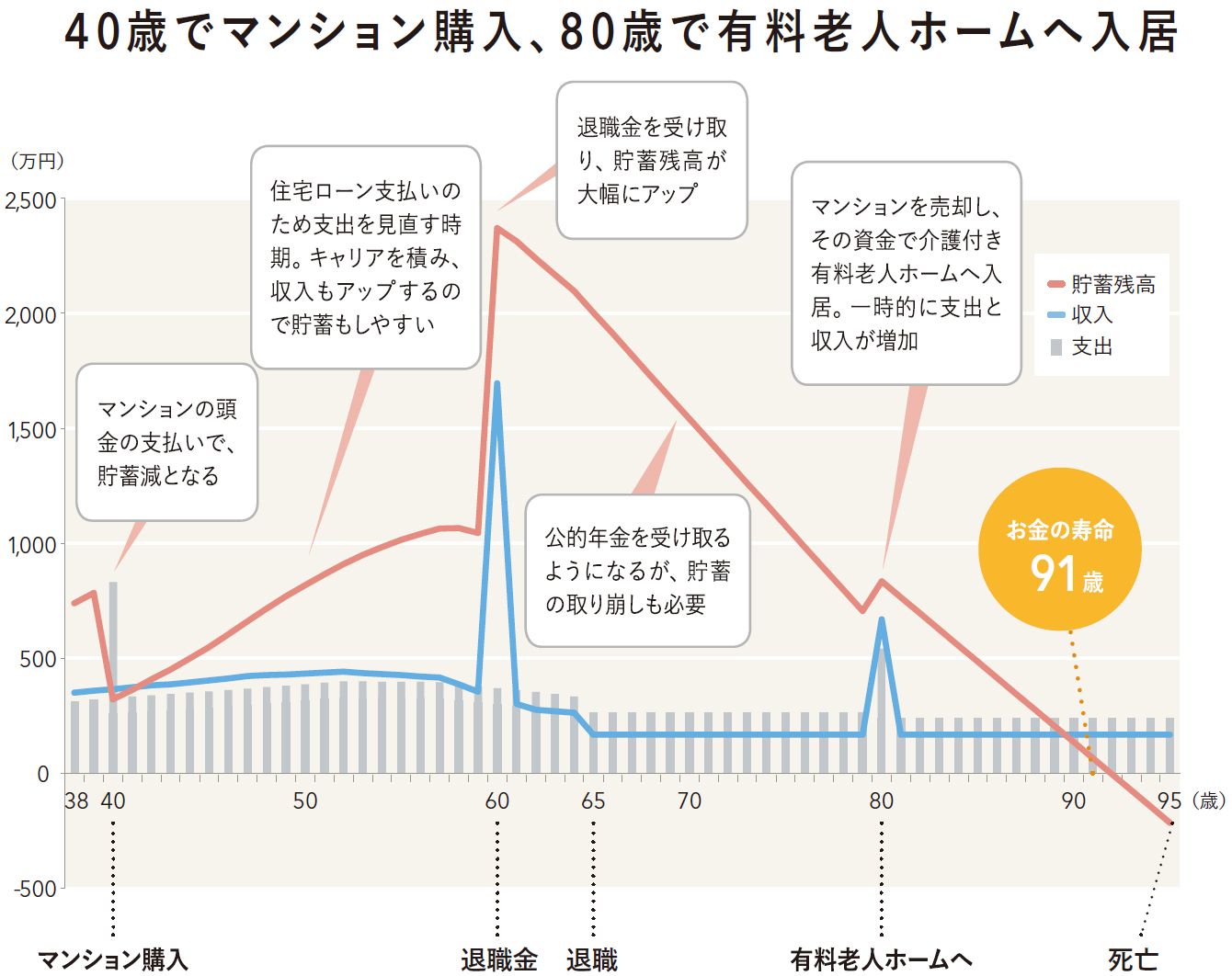

▼CASE1

頼れるのは自分だけ!? ずっとシングルおひとりさま

●36歳、年収450万円(税込み・フルタイム会社員)

【賃貸】

【貯蓄額】700万円

・退職金は59歳時点の年収の3倍、60歳時受け取り

・住宅ローンは65歳まで年72万円。住宅ローン控除は考慮しない

・住宅ローン以外の支出は年312万円、マンション購入後はその前年の8割、介護付き有料老人ホーム入居後は年240万円目安

【賃貸】

【貯蓄額】700万円

・退職金は59歳時点の年収の3倍、60歳時受け取り

・住宅ローンは65歳まで年72万円。住宅ローン控除は考慮しない

・住宅ローン以外の支出は年312万円、マンション購入後はその前年の8割、介護付き有料老人ホーム入居後は年240万円目安

■老人ホーム資金をどう貯める? 想定外の出費の可能性も

「おひとりさまのライフプランにおけるキャッシュフローでは、家を買うかどうか、リタイア後老人ホームへ入居するかどうかといった選択が大きなポイントになります」と國場さん。

40歳でマンションを購入希望の36歳、年収450万円のケースで考えてみる。ポイントは、マンション購入後の40代でどこまで貯蓄を増やせるか。「給与アップや副業などの副収入も考えられるといいです。支出の見直しも必要」

逆に、給与が下がる50代後半は家計が厳しくなる。65歳以降、貯蓄の取り崩しスピードが速くなり貯蓄は92歳でマイナスに。お金の寿命を延ばすためには30代からできるだけ貯蓄額を増やしたい。

「このケースでは80歳でマンションを売却し、それを元手に介護付き有料老人ホームへ入居。マンションを貸すという選択肢も」

「老後頼れるのはお金だけ」と思いがちな独身おひとりさまですが、兄弟姉妹、友達などの頼れる人間関係こそ鍵になる。

「病院への付き添い、家の様子を見に来てもらうなど、高齢になると人の手が思いの外、必要。頼れる人がいなければ、有料でサービスを受けることになります」

老後は健康・医療面の心配が大きくなりがちだが、「現状では高額療養費制度もあるのでさほど心配しなくてもOK。将来、医療費がかからないよう今から健康維持を心がけて」。

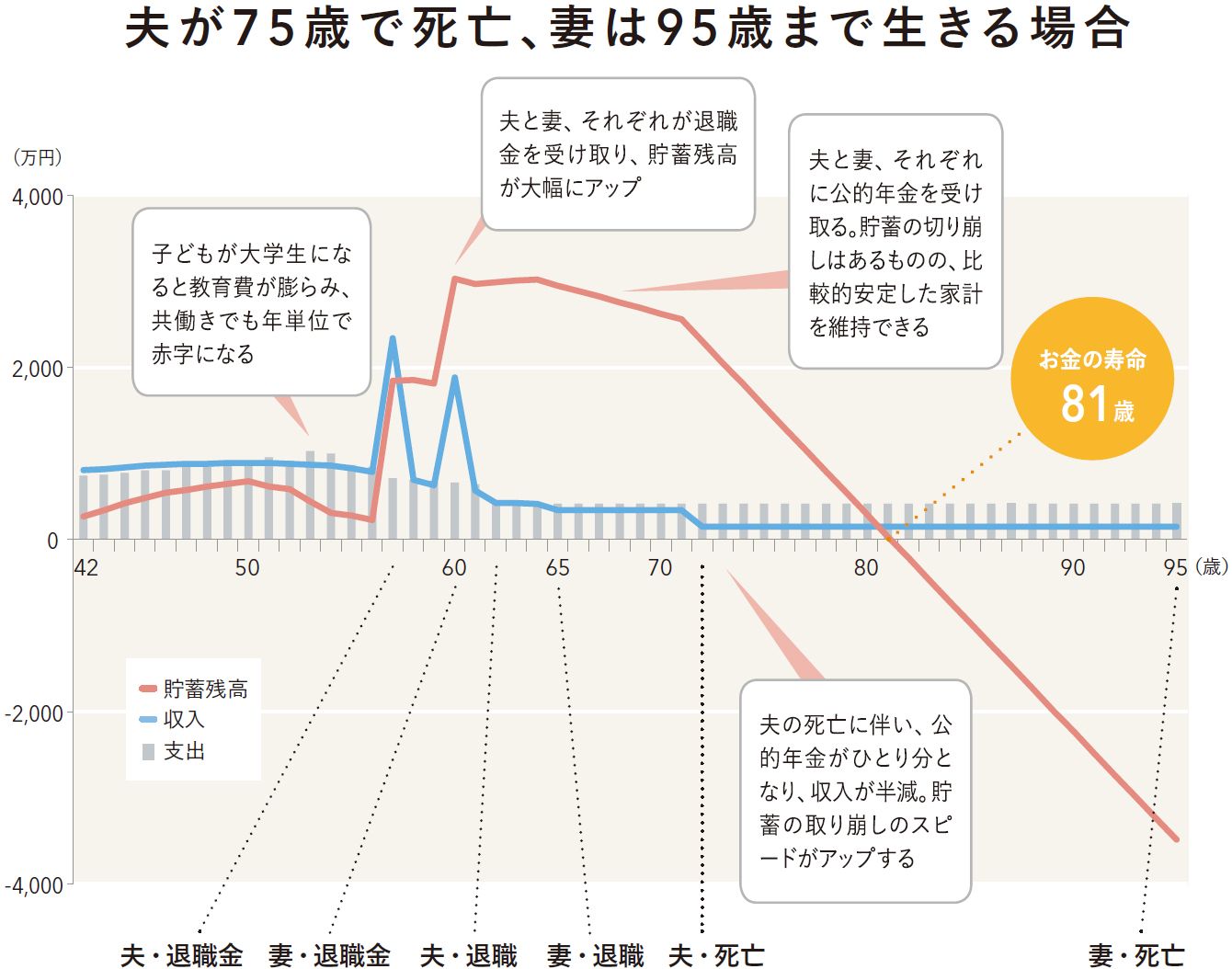

▼CASE2

夫が先立ち老後おひとりさま

●夫:45歳、年収600万円(税込み・フルタイム会社員)

●妻:42歳、年収450万円(税込み・フルタイム会社員)

【持ち家】ローン支払い中

【子ども】10歳・8歳(小中高は公立、大学は私立文系予定)

【貯蓄額】200万円

・退職金は夫妻ともに59歳時点の年収の3倍、60歳時受け取り

・住宅ローンは夫65歳まで年120万円。住宅ローン控除は考慮しない

・教育費・住宅ローン以外の支出は年間564万円、退職後はその前年の8割目安

●妻:42歳、年収450万円(税込み・フルタイム会社員)

【持ち家】ローン支払い中

【子ども】10歳・8歳(小中高は公立、大学は私立文系予定)

【貯蓄額】200万円

・退職金は夫妻ともに59歳時点の年収の3倍、60歳時受け取り

・住宅ローンは夫65歳まで年120万円。住宅ローン控除は考慮しない

・教育費・住宅ローン以外の支出は年間564万円、退職後はその前年の8割目安

■引退後、2人分あった年金収入も夫が死んだ後は半減

共働き夫婦の老後は年金収入もダブルインカムで、比較的余裕のある生活が送れる。ただし、夫が先立つと、年金収入が半減、貯蓄の取り崩しスピードがアップする。

40代夫婦で世帯収入1000万円以上、2人の子どもは私大文系に進学予定のケースの場合をみてみよう。収入が多く貯蓄も順調に増やせるが、「教育費の負担が増す子どもの大学進学時は、家計が厳しくなる要注意ポイント。共働きでも年間収支が赤字になる家庭が少なくありません。大学進学前までに、できるだけ貯蓄を増やしておきたいですね」と國場さん。

ライフステージに合わせて、そのときどきの支出を見直すべきだが、生活費を大幅に減らすのはなかなか難しい。「まずは家計費の5%を減らすことを目標に生活を見直してみましょう。携帯電話のプラン見直しや不必要な年会費の見直しをするだけでも、ずいぶん差が出ます」

このケースの場合、収入が多い分、支出も多くなりがち。夫が亡くなり、おひとりさま暮らしを続けたとして、お金の寿命は81歳。82歳から貯蓄がマイナスに転じる。「このケースではもともと生活費が高いので、退職後は7割くらいまで減らしてもいいでしょう。生活を小さく見直すほど、老後おひとりさまに対応しやすくなります」

夫が死亡後、遺族厚生年金のほうが自分の老齢厚生年金より高い場合、差額を受け取れる。

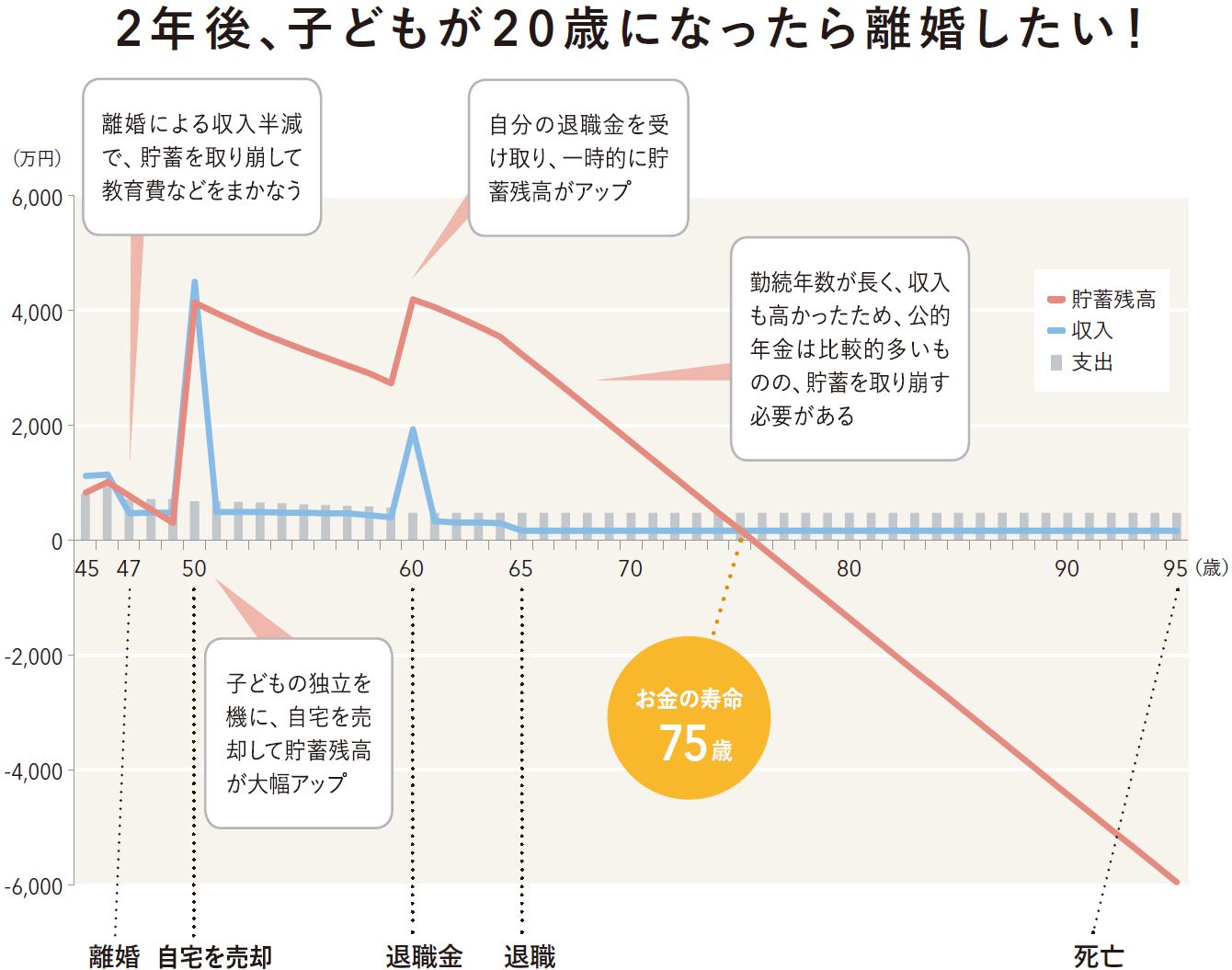

▼CASE3

離婚で老後リスク覚悟のおひとりさま

●夫:50歳、年収900万円(税込み・フルタイム会社員)

●妻:45歳、年収600万円(税込み・フルタイム会社員)

【持ち家】ローン完済

【子ども】18歳(小中高は公立、大学は私立文系)

【貯蓄額】500万円

・退職金は妻が59歳時点の年収の3倍、60歳時受け取り

・教育費以外の支出は768万円、離婚後はその前年の7割、退職後はその前年の8割

・子どもの就職を機に自宅を売却し、4000万円取得、以降年120万円の住居費

●妻:45歳、年収600万円(税込み・フルタイム会社員)

【持ち家】ローン完済

【子ども】18歳(小中高は公立、大学は私立文系)

【貯蓄額】500万円

・退職金は妻が59歳時点の年収の3倍、60歳時受け取り

・教育費以外の支出は768万円、離婚後はその前年の7割、退職後はその前年の8割

・子どもの就職を機に自宅を売却し、4000万円取得、以降年120万円の住居費

■有利な資産分割で将来に備えて

「離婚をすると、夫婦単位から自分ひとりの老後プランへの見直しが必要。離婚条件を決めるうえでも、離婚前にシミュレーションをしておくべきです」と國場さん。

夫50歳、妻45歳、大学1年生の子どもがいて、2年後、子どもが成人するタイミングで離婚を考えている夫婦のケースで試算してみる。財産分与と養育費を含め、貯蓄500万円と自宅を妻が受け取るという比較的有利な条件だが、「離婚により収入は半減。生活費を7割程度まで抑えても、貯蓄の取り崩しが必至です」と、覚悟が必要だ。貯蓄がマイナスになるのが76歳、お金の寿命は75歳だ。離婚後の生活費をどこまで見直せるかが重要となる。

子どもの大学卒業・独立後は、家を売却し、ひとり暮らしに見合う生活スタイルに変更。家の売却資金と退職金が、離婚おひとりさまの老後の主な資金となる。「持ち家に住みながら老後の生活資金を借りる『リバースモーゲージ』という制度も。今は東京スター銀行など一部銀行、一部エリアでの取り扱いですが、今後ニーズが高まりそうです」

また、離婚前に知っておきたいのが、年金分割の制度。専業主婦(国民年金の第3号被保険者)が対象の3号分割だけでなく、共働きでも厚生年金を夫婦で分割できる合意分割がある。「婚姻期間中の夫の給与が高く、自分との差額が大きいほど意味合いは増します」

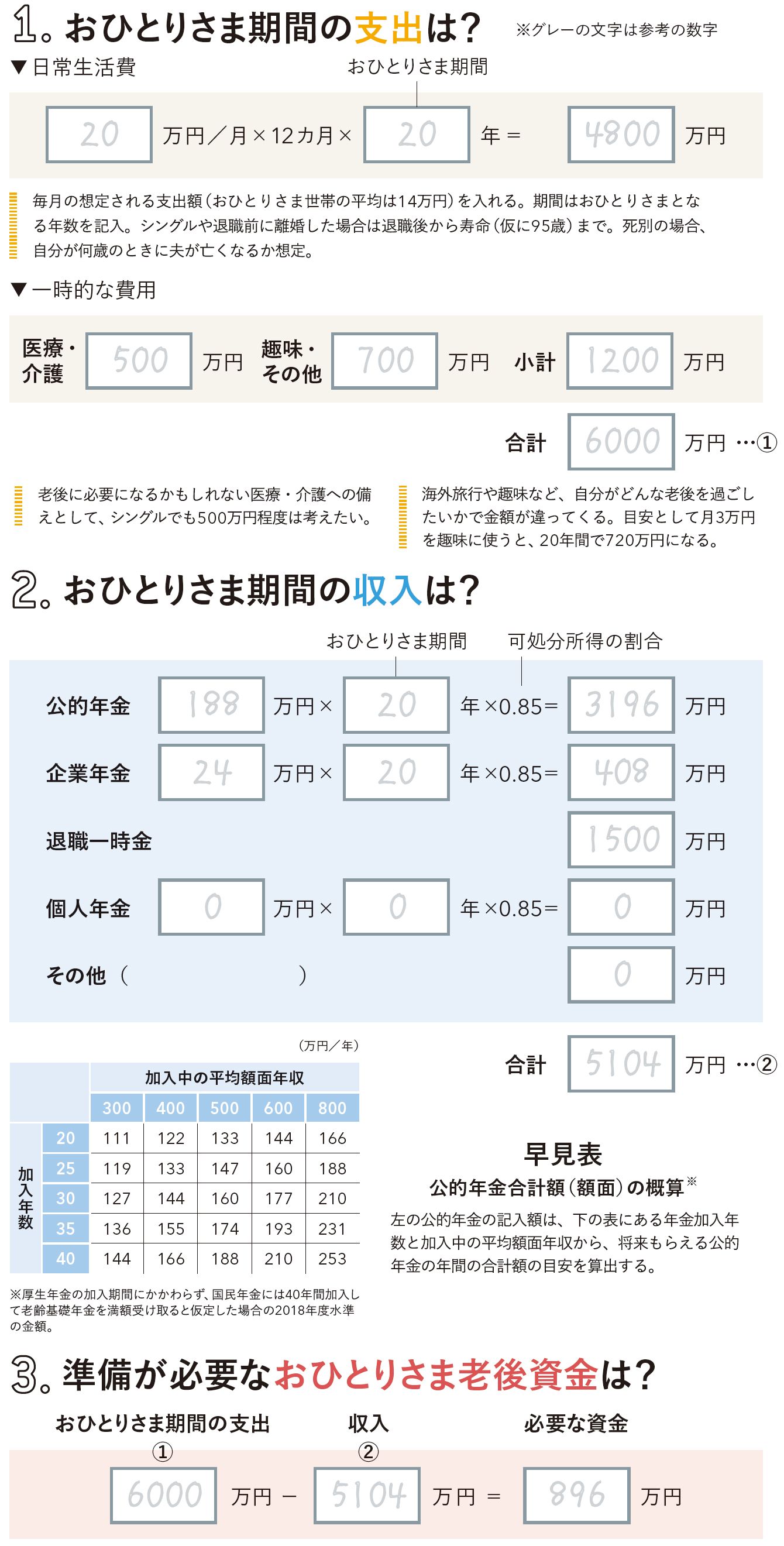

■結局、いくら必要? 私が備えるべき老後資金は?

モデルケース別に、おひとりさまの老後のシミュレーションをみてきたが、具体的に自分はどれだけ老後資金を備えたらいいのかを計算してみよう。

独身おひとりさま、夫と死別おひとりさま、離婚おひとりさまと3タイプ別に老後資金をシミュレーションしてきたが、実際に、自分がひとりになってから必要な金額を計算してみよう。

総務省の「家計調査年報」(2017年)によると60歳以上の高齢単身者無職世帯の1カ月の実収入は11万4027円。支出合計が15万4742円で、毎月4万715円の赤字となる。支出の内訳では、食費が最も多く、税金や社会保険料も収入の1割ほどを占める。ただし、これは全国平均の値なので、おひとりさま期間を都市部で暮らす人は、生活費がもっとかかることを想定しておくべきだろう。持ち家でない人は、家賃分も考えておかないといけない。

▼おひとりさま老後の1カ月平均収支

【実収入】114,027円(内・社会保障給付 107,171円)

【税・社会保険料など】▲12,544円

【消費支出】▲142,198円

【不足分】▲40,715円

【支出の内訳】

・食料 35,418円

・教養娯楽 16,852円

・住居 14,538円

・交通・通信 13,148円

・光熱・水道 12,989円

・保健医療 7,936円

・家具・家事用品 6,098円

・被服及び履物 3,808円

・その他 31,412円

※総務省「家計調査年報」(2017年)を参考に60歳以上単身無職世帯の月の収支を編集部で作成。

【実収入】114,027円(内・社会保障給付 107,171円)

【税・社会保険料など】▲12,544円

【消費支出】▲142,198円

【不足分】▲40,715円

【支出の内訳】

・食料 35,418円

・教養娯楽 16,852円

・住居 14,538円

・交通・通信 13,148円

・光熱・水道 12,989円

・保健医療 7,936円

・家具・家事用品 6,098円

・被服及び履物 3,808円

・その他 31,412円

※総務省「家計調査年報」(2017年)を参考に60歳以上単身無職世帯の月の収支を編集部で作成。

早速、計算式に書き込んでみよう。「日常生活費」は95歳を寿命として、自分がおひとりさまになる年数分を想定して合計を出す。家賃もここに含める。

さらに必要となるのが、「一時的な費用」で、医療・介護費や趣味にかかるお金が相当する。老後ひとり分の医療・介護費としては、500万円くらいを目安にしておきたい。

趣味・その他の支出は、ライフスタイルによって大きく金額に差が出る。「毎年、海外旅行に行きたい」「ダンスを習っていて月謝や発表会にお金がかかる」など、どんな老後ライフを過ごしたいかがポイントになる。リフォームを予定している人は、その費用もここに盛り込んでおくといいだろう。

一方、収入源となるのは、年金、退職金、個人年金など。公的年金の概算は計算式にある早見表から算出し、企業年金や退職一時金は勤務先の規定に従って記入する。その他の収入は、不動産や株などの副収入などがあたる。

この支出から収入を差し引いた額が、あなたがこれから備えておくべきおひとりさま老後資金となる。おひとりさま老後を安心して過ごせる金額がはっきりすれば、その資金づくりの具体的な計画も今から立てられるはずだ。

▼おひとりさま老後資金を計算してみよう

老後資金を出すには、まずは支出と収入を明確にしておくこと。生活費だけでなく、医療や老後の楽しみとなる趣味のお金も忘れずに。さて、あなたのおひとりさま老後資金はいったいいくらに?

----------

ファイナンシャルプランナー

証券会社勤務を経てファイナンシャルプランナーに転身。プラチナ・コンシェルジュ取締役。個人相談、書籍や雑誌・ウェブサイトで幅広く活躍。All Aboutマネーガイド。早稲田大学大学院ファイナンス研究科修了。

----------

(工藤 千秋 写真=iStock.com)

|

新品価格

¥1,728から (2019/5/19 14:56時点) |

お金の力を正しく知って、思い通りの人生を手に入れよう。

変化の時代のサバイバルツールとして世界中で読まれ続けるベスト&ロングセラー、待望の改訂版。

□最初に読むべき「お金」の基本図書

毎年多くの「お金」に関する本が出版され,書店に並び、そして消えていきます。

そんな状況の中で、「金持ち父さんシリーズ」は刊行から13年経った今でも変わらず多くの支持を得ています。

その第1作目である『金持ち父さん 貧乏父さん』は、時代が変わっても古びない原理原則を示す「お金」の基本図書。

「目からウロコの連続でした! 」という声が絶えず寄せられ、これまで数多の人々の「お金観」を変えてきました。

現在は日本やアメリカのみならず51ヶ国語に翻訳され、109ヶ国で読まれています。

|

価格:1,070円

(2019/5/19 15:04時点) 感想(0件) |

0 件のコメント:

コメントを投稿